Desde as eleições americanas, o ouro vem sofrendo perdas. Isso, após uma alta de mais de US$60/oz imediatamente após o resultado. Todo esse movimento definitivamente merece um update. Na nossa opinião, tamanha correção não faz sentido.

Antes do resultado das eleições, Trump era esmagado pela mídia como a pior pessoa na Terra. Logo após o resultado, ele se transformou no melhor, o salvador da pátria! Torcemos pelo melhor, sempre, mas temos que ter uma análise fria da situação.

Vamos agora tentar entender como será a presidência Trump. Caso ele decida realmente cumprir algumas de suas promessas de campanha, teremos um ambiente extremamente inflacionário (já há um novo termo para isso, o chamado “Trumpflation”). O autointitulado “rei das dívidas” disse que, apesar dele ter declarado bancarrota 4 vezes, os EUA não precisam quebrar, pois podem facilmente imprimir mais moeda e pagar a dívida. Obviamente, mais impressão de dinheiro significa mais dinheiro e, consequentemente, menor valor – o que impulsionaria o preço do ouro.

Como ele propõe gastos enormes com os militares e em infraestrutura, além do corte nos impostos, o déficit fiscal gerado será enorme. Provavelmente deixará os US$900 bilhões do Obama no chinelo. E olha que na época do Obama, além do FED, também havia os chineses e japoneses comprando os bonds americanos – hoje esse não é mais o caso.

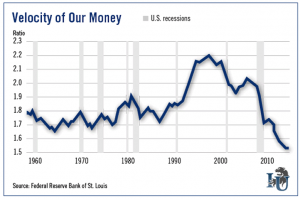

A inflação ainda não explodiu nos EUA, porque quase US$2 trilhões em reservas estão parados nos bancos, sendo remunerados a 0,5% a.a., e a falta de confiança na economia reduz o apetite por novos investimentos. A velocidade da moeda – o quão rápido a moeda troca de mão numa economia num dado período de tempo – desmoronou (vide Gráfico 1) e isso manteve a inflação comedida.

Gráfico 1: Velocidade da Moeda

Mas estamos vendo sinais de que a inflação está voltando a mostrar suas garras (há vários meses a inflação está acima do limite imposto pelo próprio FED de 2% a.a.) e, se isso se confirmar, as pessoas tendem a começar a gastar esse dinheiro para evitar uma diminuição no seu poder de compra. Trata-se de um movimento reflexivo que poderia acelerar ainda mais a inflação, causando uma alta nos juros, consequentemente uma alta no preço do dólar e trazendo uma queda absurda nos mercados acionários dos EUA. Isso faria com que o FED abaixasse os juros para tentar resgatar o S&P500 a economia.

Mas voltando agora ao tópico em questão, o ouro, vimos duas coisas importantes acontecerem na noite do resultado das eleições nos EUA.

A primeira foi o governo indiano, um dos maiores consumidores de ouro do mundo, banir as notas de 1.000 e 500 rúpias (falamos sobre isso em outro post). Com essa medida, o ouro disparou na Índia, sendo cotado a mais de US$2.000/onça (contra US$1.160 hoje nos EUA) – um enorme prêmio. Além disso, surgiram rumores de que o governo indiano também iria proibir a importação de ouro. Isso causou desconforto e uma pressão vendedora grande no metal.

Acreditamos que se o governo indiano realmente impuser uma barreira para a importação de ouro, a única coisa que irá acontecer será o aumento do ouro contrabandeado para lá. Isso já foi tentado várias vezes na Índia, sem o menor sucesso. Essa não seria a primeira vez…

A segunda foi Stanley Druckenmiller, um dos investidores mais bem-sucedidos no mundo, dizer que havia vendido sua posição em ouro, porque acreditava que as razões pelas quais ele havia comprado já não faziam mais sentido.

Aqui na L2 Capital, gostamos de investir em valor, ou seja, algo cujo preço esteja abaixo do valor percebido. Achamos essa estratégia sempre mais lucrativa e com menor risco. Vamos dar uma olhada no que aconteceu com o mercado de ouro desde 2011, quando o mesmo atingiu seu pico de quase US$2.000/onça:

Gráfico 2: Cotação do Ouro no mercado Spot em dólar americano por onça troy desde 2011 até o presente

Gráfico 3: Cotação da ETF GDX desde 2011 até o presente

Gráfico 4: Cotação da ETF GDXJ desde 2011 até o presente

Podemos ver que, enquanto o preço do ouro caiu cerca de 40%, o preço das ações de mineradoras, representadas pela ETF GDX caiu 70%, enquanto que o preço das mineradoras júnior, aquelas engajadas exclusivamente na prospecção do metal e representadas pela ETF GDXJ caiu cerca de 80%!!

E apesar da queda absurda do ouro de 2011 até hoje, quem investiu no metal no começo do século obteve quase o sêxtuplo da rentabilidade do S&P500.

Muita gente resolveu vender o ouro para comprar ações (diga-se de passagem, no all-time-high), esperando que elas subam indefinidamente. Somente duas vezes na história as ações estavam mais altas do que estão hoje: 1929 e 2008, segundo o Índice PE de Shiller, que ajusta o indicador de Preço/Lucro pela ciclicidade econômica.

Estamos vendo a dívida dos EUA subir assustadoramente – para nós, o material mais abundante da Terra não é o hidrogênio, nem o oxigênio e sim os Treasuries dos EUA. Esses estão aumentando drasticamente, com a dívida dos EUA chegando a US$ 20 trilhões (aliás, esse vai ser um bom ponto para testar o Congresso americano no próximo ano, quando a dívida atingirá seu teto) – e essa é somente a dívida reconhecida. Se incluirmos o Social Security, MedicAid, MediCare, contas fora do balanço, etc., esse número salta para quase US$80 trilhões.

Já imaginou o tanto de Treasuries (e dólares) que deverão ser criados para sustentar tudo isso? Fora o déficit que o novo presidente pretende criar (temos dúvidas quanto a capacidade do presidente eleito de conseguir aprovações de seus projetos no Congresso, mas isso fica para outro post).

Estamos vendo a Rússia, Irã, China e Turquia aumentarem a exposição ao ouro, ao mesmo tempo que a China e Arábia Saudita reduzem a exposição aos Treasuries norte-americanos.

Gostamos do ouro e achamos que ele é o ativo com precificação mais distorcida do mundo nesse momento. As razões para se ter ouro agora são mais fortes do que há 15 anos, quando esse rally começou.

A pergunta que fica é muito simples: o investidor prefere ter um elemento que é considerado dinheiro há mais de 5.000 anos, preservando seu valor de compra, com produção em queda, um número limitado de estoque e sendo negociado a um desconto absurdo com relação ao dólar; ou uma commodity financeira (US Treasuries) que pode ser (e será) criada sem limites e sem valor intrínseco e cujo ativo subjacente (dólar americano) já perdeu cerca de 90% do seu valor desde a criação do FED, em 1913?