Indústrias cíclicas têm algo em comum: as recuperações tendem a ser mais lentas que o esperado, já que os próprios insiders não acreditam no momento, após anos de sofrimento no setor.

As empresas, em vez de se consolidarem e investirem em novos equipamentos ou tecnologias, acabam primeiramente pagando dívida, diminuindo a alavancagem ou recomprando ações. Esse movimento, por si só, já atrasa a recuperação, quando ela vem, já que falta oferta do produto/serviço.

E, dentre as várias empresas cíclicas que acompanhamos, um setor se destaca: o de energia limpa, mais especificamente, o de mineração de urânio. Mas agora estamos estudando outro em que a relação risco x retorno parece muito interessante: a indústria de transporte naval.

Essa indústria é caracterizada por upsides violentos, seguidos de anos de esquecimento. Como era de se esperar, já que o setor perde dinheiro anos a fio e em um par de anos, no máximo, consegue recuperar todo o dinheiro perdido e obter um retorno absurdo.

A indústria tem vários problemas e definitivamente não é uma da qual queremos ser sócios para sempre, mas as oportunidades aparecem justamente por conta disso.

Muitos têm a impressão de que o setor naval é homogêneo, uma coisa só, mas ele se divide em subsetores que funcionam independentemente. Assim, podemos ter uma situação em que os tankers estão dando prejuízos homéricos, enquanto os bulkers apresentam lucros fenomenais.

E, por falar em tankers (e dirty tankers), eis aí a oportunidade. Já escrevemos sobre a IPCO e uma oportunidade que vislumbramos no setor de petróleo, especialmente no petróleo pesado e com alto teor de enxofre (uma visão totalmente contrária à dos analistas de mercado). Por consequência, acabamos vendo também uma oportunidade nesse subsetor da indústria naval.

Os tankers são uma categoria de embarcações com capacidade menor, até 100 mil DWT (deadweight tonnage, ou tonelagem de porte bruto), usadas para transportar produtos refinados de petróleo, como querosene e gasolina. Os dirty tankers são outra subdivisão com capacidade bem maior, utilizados para transportar petróleo ou combustíveis mais pesados.

Já escrevemos sobre a IMO-2020 aqui, mas vale uma rápida recapitulação: a partir de janeiro de 2020, ou seja, em apenas 3 meses, todos os navios em circulação deverão utilizar combustíveis com teor de no máximo 0,5% de enxofre em sua composição. Atualmente, esse limite está em 3,5%.

Os navios podem se adequar de diversas maneiras. A primeira, mais óbvia, é usar um combustível “mais limpo” que, obviamente, custará mais. A segunda opção é instalar depuradores que coletam enxofre. A terceira seria a conversão das embarcações para gás natural liquefeito (LNG). A quarta, que não pode ser descartada, é a possibilidade de os navios não se adequarem a nova norma e continuarem a usar um combustível mais barato. Existem outras alternativas também, como usar uma mistura de combustíveis para adequação, diminuição na velocidade de navegação, etc. Todas essas apresentam pontos positivos e negativos e não vamos nos adentrar nelas agora, uma vez que já o fizemos no post mencionado acima.

A instalação de depuradores se dá, principalmente, na Ásia, mais especificamente na Coréia do Sul. Estamos acompanhando um movimento anormal de navios na região, vários parados, aguardando a instalação de depuradores. Como a demanda foi bem maior que a oferta, as empresas estão tendo dificuldade para entregar os equipamentos nas datas combinadas. Mas os navios já estão lá, o serviço já foi agendado há algum tempo e não vale a pena retirá-los dessa posição para fazer algum traslado, já que o custo para a operadora seria alto.

Além do mais, os navios têm uma vida útil de aproximadamente 20 anos. A instalação de depuradores custa, em média, US$3-4 milhões. Isso quer dizer que, para os que já têm 12-13 anos, talvez não valha a pena arcar com a instalação. Nesse caso, ou eles começam a operar com um combustível ou mistura melhor, ou viram sucata.

As embarcações também podem diminuir a velocidade de navegação, para consumir menos combustível e, consequentemente, emitir menos óxidos de enxofre, mas isso causará um aumento no tempo de entrega, que provavelmente não será aceitável, ou uma demanda ainda maior por navios – demanda essa que não será atendida no curto prazo.

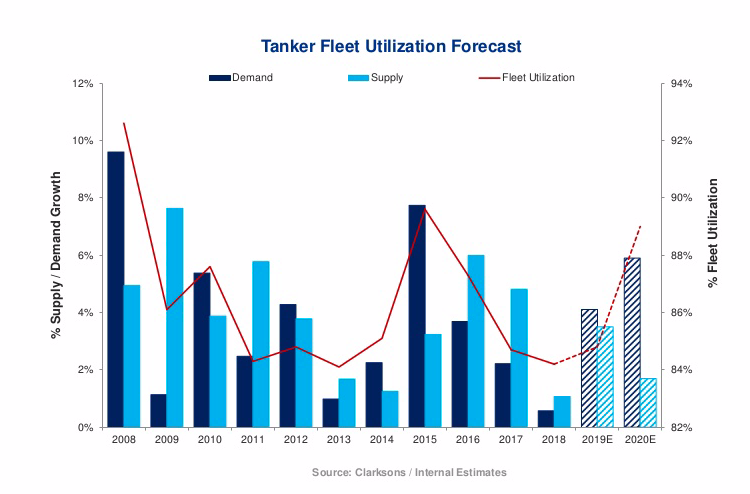

O último grande ciclo de entrega de navios ocorreu em 2016, quando os fretes marítimos despencaram. O book de ordens de novos tankers está em apenas 8,7% da frota atual, o menor número desde 1997, com os estaleiros sem capacidade disponível até meados de 2021. Aliás, os fretes marítimos são bem voláteis, mais do que uma opção de ação argentina. Qualquer diminuição ou aumento no número de navios causa um aumento ou diminuição desproporcional no valor do frete marítimo.

As empresas, que ainda possuem alavancagem operacional e financeira, veem suas ações dispararem ou desmoronarem com muita rapidez.

Não somos pessimistas nem profetas do apocalipse, mas não é difícil prever inflexões nesse mercado, especialmente com a IMO-2020 logo à frente. Haverá gargalos nas instalações de depuradores, que podem deixar vários navios “fora de serviço” por um bom tempo, ou problemas com combustíveis (ou nas misturas), ou nos próprios portos asiáticos. Enfim, várias coisas podem acontecer e catalisar uma “disruptura” nesse setor – e achamos que vale a pena investigar um pouco mais.

Além do mais, o custo para se movimentar carga hoje em dia é muito baixo para as empresas. Ainda que os fretes marítimos dobrem de preço ou tripliquem, o custo é marginal para o dono ou receptor da carga.

Com a IMO-2020, vamos ter bastante movimentação de carga no setor de petróleo. Basta observar os EUA, por exemplo, que produzem petróleo leve e doce, mas têm capacidade de processar o óleo azedo e pesado, da Venezuela, Canadá e Brasil. Ou seja, os norte-americanos exportam petróleo de um tipo e importam de outro. E o volume, que já vem crescendo nos últimos anos, deve acelerar agora. É esperado que os EUA exportem 4 milhões de barris por dia no final desse ano, com esse volume podendo saltar para 5 no final de 2020.

Países como Irã e Venezuela, grandes produtores, estão sofrendo com sanções econômicas. Assim, se essas sanções se suavizarem, os volumes transportados podem surpreender.

E, nesse setor naval, estamos investindo em algumas empresas do subsetor tankers e dirty tankers, por entendermos que elas serão enormemente beneficiadas com alguma disruptura. Acreditamos que os ganhos podem ser fantásticos.

Como ainda estamos investindo, não vamos abrir os nomes das empresas agora. Talvez mais adiante por meio do Twitter.

Agradecimento especial ao Kuppy, de onde retiramos a ideia.

Disclaimer: Esse texto reflete a opinião do autor e não constitui uma sugestão, recomendação, indicação e/ou aconselhamento de investimento. Nenhuma decisão de investimento deve ser tomada com base nas informações ora apresentadas, cabendo unicamente ao investidor a responsabilidade sobre qualquer decisão que venha a tomar.

O autor detém e negocia ativos ligados ao assunto abordado em sua carteira proprietária e/ou na de clientes sob sua gestão remunerada.