Por Marcelo López

Como já mencionei em várias ocasiões, o setor de transporte marítimo (shipping) é caracteristicamente marcado pela ciclicidade. Embora essa dinâmica represente uma desvantagem para os operadores das embarcações, que não podem entrar e sair do setor com facilidade, para nós, investidores, ela facilita consideravelmente nossa atuação, ao proporcionar oportunidades de aproveitar rallies ao longo do ano. Neste artigo, abordarei concisamente os dirty tankers, embarcações especializadas no transporte de petróleo.

O subsetor dos dirty tankers registra seus trimestres mais robustos no quarto e no primeiro, nessa ordem, impulsionado pela demanda por combustível no Hemisfério Norte durante o inverno. Setembro, por sua vez, é tradicionalmente um dos piores meses — se não for o pior — e marca o ponto mais baixo dos valores dos fretes. Curiosamente, sempre se constrói alguma justificativa para esse declínio sazonal, como a expectativa de uma recessão iminente, algo que estamos testemunhando no momento, a redução dos crack spreads (a diferença entre o preço do petróleo bruto e o dos produtos refinados) e outros fatores conjunturais.

No entanto, se nos afastarmos da narrativa predominante, surge uma possível oportunidade em algumas empresas criteriosamente selecionadas, atualmente negociadas abaixo de seu valor patrimonial líquido (NAV), distribuindo generosos dividendos e apresentando perspectivas promissoras para os próximos trimestres. A estratégia aqui é acumular ações durante o pior mês do ano, capitalizando sobre expectativa dos fretes mais altos nos próximos seis meses, o que, por sua vez, tende a impulsionar a valorização dessas ações.

A construção de navios, especialmente os de grande porte, como os VLCCs (Very Large Crude Carrier) é um processo demorado, que costuma levar cerca de dois anos. Atualmente, com as taxas de juros mais altas, o custo de financiamento de aquisição de um navio tornou-se significativamente maior. Além disso, a capacidade de estaleiros para construir novos navios é impactada não somente pela disponibilidade de espaço e de dinheiro, mas também de mão de obra qualificada. Aqueles que desejarem adquirir um novo VLCC hoje, precisarão realizar o depósito e aguardar a entrega apenas para o final de 2027. Isso implica que o desequilíbrio da equação de demanda e oferta deverá perdurar até, no mínimo, 2028.

Os navios são grandes emissores de poluentes e, como era de se esperar, a regulamentação do setor de transporte marítimo é bastante rigorosa. As exigências para redução do impacto ambiental dessas embarcações elevam os custos operacionais e criam incertezas. Em 2020, foi implementado um limite nas emissões de enxofre, tema que já discutimos em diversos artigos, e que gerou um desbalanceamento significativo em toda a indústria.

Em 2023, entrou em vigor o Energy Efficiency Existing Shipping Index e, a partir deste ano, inicia-se a implementação do Carbon Intensity Indicator (CII), cujas exigências e restrições se tornarão progressivamente mais rigorosas a cada ano. A falta de clareza em relação às exigências de longo-prazo tem levado à postergação da compra de novos navios, o que impacta diretamente os valores de frete e, consequentemente, eleva os custos para toda a cadeia de suprimentos.

O CII é mais um regulamento estabelecido pela IMO (International Maritime Organization) com o objetivo de reduzir as emissões de CO2 em pelo menos 30% até 2030 e em 70% até 2050, tomando como parâmetro inicial os níveis constatados em 2008. Sem nos aprofundarmos nos detalhes técnicos, a partir deste ano, cada navio será classificado em uma escala que vai de A (melhor) a E (pior). Se uma embarcação receber a nota E, será necessário apresentar um plano de ação para corrigir o desempenho, e a mesma exigência se aplica caso receba três notas D consecutivamente.

Essa nova regulamentação afeta todos os subsetores do transporte marítimo. No entanto, é interessante observar que hoje o subsetor de tankers possui 55 VLCCs com a nota D e 24 com a nota E, enquanto apenas 64 navios estão programados para serem entregues até 2028.

A maneira mais imediata e eficaz de se melhorar a nota e reduzir as emissões é diminuir a velocidade de navegação. Contudo, essa medida implica em uma demanda por mais embarcações para cobertura das rotas, já que a redução da velocidade aumenta o tempo de transporte e diminui a disponibilidade de navios. Na prática, isso pode ser interpretado como uma diminuição da frota disponível, dado que a eficiência global do transporte é reduzida, pressionando ainda mais o equilíbrio entre oferta e demanda no setor.

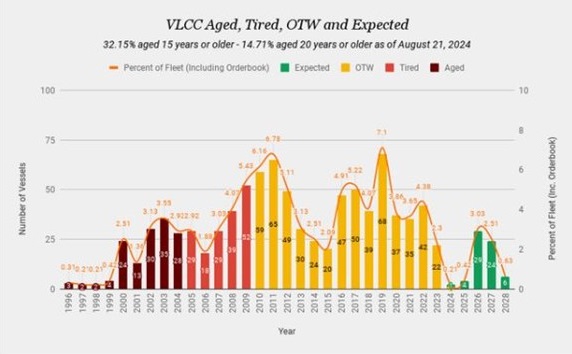

Ao analisarmos o gráfico abaixo, podemos observar que há um número reduzido de VLCCs programados para serem entregues nos próximos 18 meses, enquanto a demanda por combustível atinge seu pico, com o consumo global de petróleo ultrapassando 100 milhões de barris por dia. Praticamente 15% da frota atual é composta por navios com 20 anos ou mais, e 32% da frota tem 15 ou mais anos. Esses dados evidenciam que o orderbook atual é insuficiente para atender à crescente demanda, o que deve exacerbar o desequilíbrio no mercado de tankers.

É importante destacar que os tankers possuem uma vida útil estimada de cerca de 20 anos, que pode ser estendida por mais algum tempo em algumas circunstâncias, especialmente se os fretes permanecerem elevados o suficiente para justificar os custos adicionais de operação. Navios mais antigos tendem a ser mais caros de se manter e operar, além de serem menos eficientes. Uma parte significativa dessas embarcações acaba sendo desmanchada ou transferida para a dark fleet, que geralmente transporta petróleo proveniente de países sob sanções econômicas, como Rússia, Venezuela e Irã.

Além disso, com a Líbia fora do mercado, os países europeus terão que buscar petróleo de regiões mais longínquas, o que, por sua vez, aumenta a demanda por VLCCs, que são mais adequados para o transporte de longas distâncias. A rota entre a Líbia e a Europa é curta e normalmente requer navios menores. Com essa mudança, a necessidade de embarcações maiores para cobrir novas rotas longas deverá pressionar ainda mais a já limitada oferta de VLCCs disponíveis.

Para tornar o cenário ainda mais favorável, a OPEP+ anunciou um aumento gradual da produção de petróleo, começando com pouco mais de 500 mil barris/dia, com a perspectiva de elevações adicionais no futuro. Além disso, observamos uma crescente demanda por navios proveniente de “novos produtores” como o Brasil e a Guiana, que têm expandido sua produção e, consequentemente, estão requisitando um maior número de embarcações para o transporte de suas exportações. Essa confluência de fatores deve intensificar ainda mais a demanda por tankers, especialmente por VLCCs.

Por fim, o mercado de petróleo, que vinha sendo negociado em backwardation – quando os preços futuros são mais baixos do que os preços à vista – agora está se estabilizando e movendo para uma estrutura flat, conforme mostrado no quadro abaixo. Essa mudança é uma excelente notícia para o setor de tankers, porque tende a estimular o armazenamento e o transporte de petróleo, aumentando a demanda por navios e impulsionando as taxas de frete.

Em suma, as perspectivas para os próximos meses parecem promissoras, especialmente após a recente queda nas ações do setor. O sentimento predominante nas redes sociais reflete uma atitude de “jogar a toalha”, com vários analistas de renome rebaixando suas avaliações das companhias, justamente no ponto mais baixo do ano. É impressionante, mas é assim que o mercado funciona, o que nos abre a oportunidade de aproveitar as barganhas quando muitos estão desistindo.

Para os nossos investidores que desejarem saber em quais empresas estamos focando nosso interesse, basta nos enviar uma mensagem.

Disclaimer

Este texto foi elaborado pelo autor e tem como objetivo exclusivo fornecer informações gerais e compartilhar perspectivas de mercado e estratégias. As informações contidas neste texto não devem, em hipótese alguma, ser interpretadas como uma recomendação de investimento, aconselhamento financeiro, oferta ou solicitação para a compra ou venda de quaisquer valores mobiliários, produtos financeiros ou serviços.

As opiniões aqui expressas são exclusivamente do autor e refletem suas análises e interpretações pessoais, podendo ser alteradas sem aviso. É altamente recomendável que os investidores consultem seus próprios assessores financeiros e realizem suas próprias investigações independentes antes de tomar qualquer decisão de investimento. Lembramos que o desempenho passado não é garantia de resultados futuros e que todos os investimentos acarretam riscos, incluindo a potencial perda do capital investido. Adicionalmente, o autor pode ter ou negociar, em benefício próprio ou em nome de fundos sob sua gestão, os ativos financeiros mencionados neste texto. Ao receber esta comunicação, o destinatário reconhece e concorda que não deve se basear exclusivamente nas informações aqui contidas para a tomada de decisões de investimento.