Por Marcelo López

A Marine Money Week NY é a maior conferência de transporte marítimo do mundo. Realizada ao longo de três dias, ela oferece painéis de curta-duração, 20 ou 30 minutos cada, apresentados por especialistas nos diversos temas, além de conversas dinâmicas e inteligentes, que envolvem empresas de transporte marítimo, prestadoras de serviço de todos os tipos, seguradoras, bancos e, claro, investidores.

Tive o prazer de conhecer vários deles e ouvir suas histórias, muitas delas inspiradoras. Participei de discussões com mais de 20 empresas — sim, foi uma semana bastante intensa. Além disso, pela primeira vez, pude conversar com as car carriers, empresas que transportam veículos, e pude extrair impressões interessantes e úteis às análises na nossa tese de PGMs.

Conversei também com vários analistas com os quais nunca havia tido a oportunidade de conversar, alguns de Nova Iorque e a maioria do Norte da Europa. Praticamente todos estavam bem entusiasmados com o setor — algo que raramente indica que estamos próximos de um fundo.

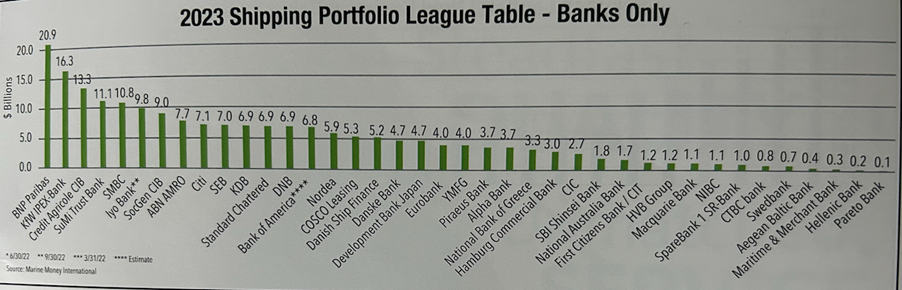

As empresas estão gerando caixa a uma taxa relativamente acelerada e estão utilizando esses recursos para pagar dívidas, aumentar dividendos e, com algumas exceções, expandir a frota de maneira conservadora. Os bancos especializados no setor estão tendo problemas para aumentar seu book de empréstimos e alguns estão até diminuindo, conforme mostrado no gráfico abaixo.

Farei um breve resumo sobre as conversas mais interessantes que tive, temas mais discutidos e potenciais oportunidades — embora, atualmente não haja nada extremamente barato como havia algum tempo atrás.

Na parte de construção de navios, um detalhe que chamou minha atenção foi que nesse ano, não foi comprado nenhum navio que não seja dual fuel, ou seja, que seja capaz de operar com dois tipos diferentes de combustível, no caso, amônia e LPG (liquefied petroleum gas — gás liquefeito de petróleo).

Muito se falou sobre a amônia como combustível, mas acredito que ainda estejamos a uma boa distância de uma adoção ampla. Existem barreiras, como desafios na produção, transporte, gerenciamento de riscos e armazenamento do produto. Ademais, a amônia é extremamente tóxica e possui baixa densidade energética, o que requer enormes tanques para ser transportada, reduzindo o espaço disponível para as outras cargas nos navios.

Todos os proponentes ressaltam a grande vantagem da amônia, que é a não emissão de dióxido de carbono, o gás mais vilanizado da atualidade. O que eles omitiram é que a amônia libera gases nitrosos, que são muito mais tóxicos que o CO2. No entanto, como dizem por aí, não devemos deixar os fatos interferirem em uma linda estória.

Por fim, a produção de amônia hoje não é grande e a competição com o agronegócio, que a utiliza na produção de fertilizantes, pode criar uma pressão de alta no preço, eliminando, assim, uma suposta grande vantagem de ser um combustível barato. Embora ninguém tenha mencionado os fatores acima nas conversas, gostaria de destacá-los.

Os tankers continuam se destacando. A parte mais interessante é o orderbook, a lista de navios encomendados e programados para entrega futura, que continua muito baixo, fazendo com que os retornos prospectivos sejam potencialmente ainda melhores — estranho que os executivos do setor não estejam dando um tiro no pé e expandindo sua frota de navios. Brincadeiras à parte, na média, as empresas estão com receita muito maior esse ano do que ano passado, que já tinha sido bom, e a tendência deve continuar até 2026 — desde que não haja mudanças significativas nas rotas ou que um cenário recessivo não se confirme.

Os tankers estão enfrentando uma conjuntura complexa, influenciada por fatores geopolíticos e operacionais significativos. O conflito entre Rússia e Ucrânia, juntamente com os problemas no Mar Vermelho, está levando as embarcações a alterarem suas rotas, resultando em trajetos substancialmente mais longos do que os previamente navegados. Além disso, os cortes de produção da OPEC estão pondo um cap (teto) nos fretes. Enquanto isso, a lentidão observada no Canal do Panamá está beneficiando mais os bulkers do que os tankers, já que os últimos estão se beneficiando mais do tráfego na Ásia.

Pouco depois da conferência, foi divulgada a notícia de que Bugbee, presidente da Scorpio Tankers, havia vendido suas opções de compra na empresa — sim, esse setor é tão diferente que o CEO de uma empresa especula com as ações da própria empresa na bolsa. É uma zona cinzenta e fica difícil acreditar que não haja conflitos de interesse, mas esse é o setor de transporte marítimo, que não tem na lista de seus atributos uma exemplar governança corporativa.

A notícia fez com que as ações da empresa caíssem. Para quem gosta da Scorpio, essa pode ter sido uma boa oportunidade para iniciar/aumentar sua exposição (não se trata de uma recomendação).

Uma empresa que despertou meu interesse foi a Hafnia. Ela paga fartos dividendos, com um payout ratio de 80%, e está sendo negociada pouco abaixo de seu valor patrimonial, NAV (net asset value). Além do mais, o último NAV da empresa foi calculado por vários analistas há 3 meses, e provavelmente subiu algo como 4-7% desde então, aumentando ligeiramente o desconto atual da empresa.

Dentre as empresas listadas, a Hafnia se destaca por controlar a maior frota de product tankers. Embora os resultados do primeiro trimestre não tenham atendido às expectativas dos analistas, e o guidance para o segundo trimestre não tenha sido particularmente entusiasmante, há perspectivas positivas à medida que os contratos mais antigos de LR2 se encerram, o que pode impulsionar os números da empresa para cima. Com isso, a Hafnia talvez seja a empresa com melhor relação risco e retorno no seu subsetor.

Navigator é uma empresa especializada no transporte de LPG, além de deter uma participação em um terminal de etileno que está em fase de expansão no Texas. Esse terminal está em vias de se tornar um dos maiores do mundo, aumentando sua capacidade de 1 milhão de toneladas por ano para pelo menos 1,55 mtpa, com potencial para dobrar esse número em breve. A empresa atualmente está investindo e deve ter que contribuir com cerca de US$90 milhões até o final do ano, o que pode impactar o resultado negativamente no curto-prazo, devendo, contudo, propiciar bons frutos no longo-prazo.

Além da frota de LPGs e da participação no terminal, a Navigator comprou 60% de cinco navios transportadores de etileno e investiu US$ 2,5 milhões em um projeto de exportação de amônia na Costa do Golfo dos EUA. A empresa deve continuar pagando dividendos, embora baixos, mas pode também realizar buybacks (recompra de ações), o que nos agrada muito, especialmente considerando que ações estão sendo negociado com desconto com relação ao seu NAV.

Aprecio bastante esse tipo de história, porque ela não é óbvia hoje e o investidor que se atém tão somente aos números não consegue “desvendá-la” — vide Glass House e Grown Rogue, duas empresas no setor de cannabis que têm essa característica. No caso da Navigator, seus investimentos significativos atualmente podem obscurecer seus resultados financeiros imediatos, mas isso pode representar uma oportunidade de valorização no longo prazo, à medida que seus projetos amadurecem e passem a gerar resultados.

Dividendos modestos e pouca geração de caixa não ajudam. Mas o que está passando despercebido é que ano que vem a empresa concluirá o terminal, ou seja, não haverá mais investimento (obviamente haverá o CAPEX de manutenção, que é bem menor). A partir daí, o investimento deve passar a gerar caixa, que acredito estar fora do radar da maioria dos investidores. A Navigator parece estar cara hoje, mas, deverá parecer barata amanhã.

Link oficial do evento: https://www.marinemoney.com/events-2-0-2/2024-marine-money-week

Disclaimer

Esta comunicação foi elaborada pelo autor e tem como objetivo exclusivo fornecer informações gerais e compartilhar perspectivas de mercado e estratégias. As informações contidas neste texto não devem, em hipótese alguma, ser interpretadas como uma recomendação de investimento, aconselhamento financeiro, oferta ou solicitação para a compra ou venda de quaisquer valores mobiliários, produtos financeiros ou serviços.

As opiniões aqui expressas são exclusivamente do autor e refletem suas análises e interpretações pessoais, podendo ser alteradas sem aviso. É altamente recomendável que os investidores consultem seus próprios assessores financeiros e realizem suas próprias investigações independentes antes de tomar qualquer decisão de investimento. Lembramos que o desempenho passado não é garantia de resultados futuros e que todos os investimentos acarretam riscos, incluindo a potencial perda do capital investido.

Adicionalmente, o autor pode ter ou negociar, em benefício próprio ou em favor de fundos sob sua gestão, os ativos financeiros mencionados neste texto. Ao receber esta comunicação, o destinatário reconhece e concorda que não deve se basear exclusivamente nas informações aqui contidas para a tomada de decisões de investimento.