Com o volume de petróleo sendo produzido atualmente, seria praticamente impossível sugerir escassez da commodity, mas é justamente isso que estamos prevendo. Ao contrário do que muitos pensam, o petróleo não é o mesmo em todos os lugares – há diferença de densidade, toxidade, viscosidade, volatilidade e até mesmo cor (existem inúmeras cores e matizes de petróleo, desde o amarelo claro até o negro). Na verdade, são mais de 160 tipos negociados internacionalmente.

De acordo com o Oil and Gas Journal, no final de 2014 existiam 636 refinarias de petróleo em operação no mundo, com uma capacidade total de processar um pouco menos de 88 milhões de barris de petróleo por dia. As refinarias são enormes plantas industrias e, como já era de se esperar, não existem duas iguais – elas são concebidas e construídas para processar um tipo especial de petróleo e produzir derivados diferentes em frações pré-definidas.

Então, via de regra, refinarias que foram projetadas para processar o petróleo mais leve produzem derivados combustíveis de maior valor agregado, como gasolina, diesel e combustível de aviação. As que trabalham com o petróleo mais pesado e “azedo” podem certamente fabricar esses tipos de produto, embora o custo seja mais alto e, consequentemente, suas margens menores.

Um bom indicador para o setor é o chamado Nelson Complexity Index (NCI), ou Índice de Complexidade Nelson. Ele mede a sofisticação de uma planta de refino ao comparar a sua capacidade de conversão secundária com a capacidade primária de destilação. Assim, refinarias com alto NCI são consideradas mais valiosas por terem capacidade de processar petróleo de menor qualidade e produzir derivados de alto valor agregado.

O gráfico abaixo foi extraído da US Energy Information Administration (EIA) e dos nossos números (L2 Capital) e mostra os produtos finais do petróleo fabricados a partir de um barril de petróleo (42 galões):

| Produto | Galões |

| Gasolina | 19.5 |

| Combustível Destilado | 12.2 |

| Querosene | 4.2 |

| Coque | 2.2 |

| Gas | 1.7 |

| Gas líquido | 1.6 |

| Asfalto | 0.8 |

| Nafta | 0.5 |

| Lubrificantes | 0.4 |

| Outros | 1.6 |

| Total | 44.7* |

*as refinarias são um negócio diferente: o volume de material que sai é maior do que o volume de material que entra. Isso, porque a maioria dos produtos têm uma densidade menor que a do petróleo bruto.

Mas, indo direto ao assunto, a falta de óleo que estamos considerando não é no mercado em geral, e sim em um tipo específico: diesel com baixo teor de enxofre. Esse tipo de combustível é intensamente usado em áreas como agricultura, transporte, estradas de ferro e, em um futuro muito próximo, também no mercado naval.

E o mercado naval vai fazer toda a diferença a partir de 2020, com o início da vigência da IMO-2020.

A IMO – International Maritime Organization – é uma agência das Nações Unidas sediada em Londres e responsável pela regulamentação do setor de navegação marítima, incluindo a qualidade do combustível. Através de um decreto, foi estipulado que os navios que transitam nos oceanos tenham que ter sua emissão de enxofre limitada a 0,5% ou menos – atualmente, esse limite está em 3,5%.

Para se ter uma ideia do problema causado por essa poluição, os 15 maiores navios poluem mais em termos de SO2 e NOx do que todos os carros do mundo juntos.

Os navios terão alternativas para se adequar, todas com pontos positivos e pontos negativos.

A primeira alternativa é o uso de depuradores, que coletam o enxofre e, assim, reduzem as emissões. Os dois únicos pontos positivos são o baixo custo com combustível e imediato compliance com a regra. Os pontos negativos são o custo de instalação, o tempo que o navio ficará parado para a modificação e a possibilidade de que novas regulamentações possam fazer com que esses depuradores não cumpram mais seu objetivo.

A segunda seria o uso de gás natural liquefeito (LNG). Mais uma vez, os pontos positivos seriam o baixo custo do combustível e imediato atendimento à regulamentação. Os pontos negativos continuam sendo os mesmos, com uma adição, ou seja, custo de instalação, o tempo que o navio ficará parado para a modificação, o potencial de novas regulamentações (é bom lembrar que, apesar do LNG não poluir tanto, há uma perda significativa na cadeia, fazendo com que o ciclo não seja absolutamente “limpo”) e, por fim, a indisponibilidade desse combustível em vários portos do mundo.

A terceira e última alternativa, mais viável no nosso entendimento, é o uso de combustível adequado. Nesse caso, os navios não perderiam tempo instalando depuradores ou um novo sistema para utilizar LNG e também não haveria custo imediato, porém o custo com combustível subiria – e, como vamos ver, subiria bastante. Acreditamos que as empresas de transporte marítimo conseguiriam repassar esse aumento de custo para o consumidor final.

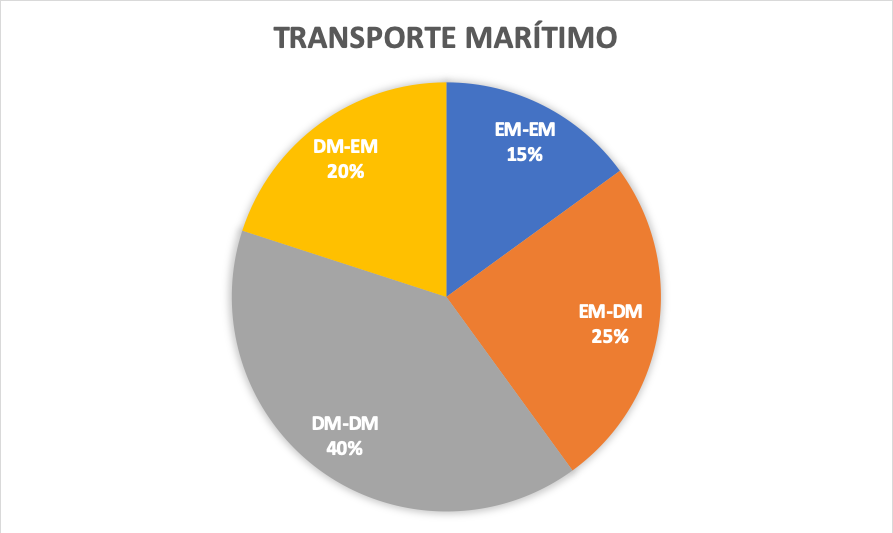

Claro, existem também outras possibilidades, como a de usar uma mistura e a possibilidade dos navios não se adequarem à norma e continuarem a utilizar um combustível mais barato, mais poluente. Porém, acreditamos que isso deva acontecer somente com uma pequena parcela dos navios, já que as maiores empresas de transporte marítimo são responsáveis pela maior parte das emissões e o prejuízo pode ser enorme se elas forem pegas descumprindo o decreto. Além do mais, a maior parte dos transportes das grandes embarcações envolvem um mercado desenvolvido, onde o controle é mais rígido, tal como pode ser observado no gráfico abaixo, em que se constata que 85% do transporte marítimo envolve mercados desenvolvidos (DM) em uma ponta da logística.

Fonte: Haver Analytics

Essa nova legislação, mais amigável ao meio-ambiente, trará custos. Segundo a Goldman Sachs, o custo total para o consumidor final pode chegar a US$240 bilhões no próximo ano. Em um mundo com a população já apertada financeiramente, esse valor pode ter um impacto grande. O consumidor final engloba os consumidores em geral (maior parte), os produtores de petróleo pesado e azedo (cuja demanda, segundo analistas – não a L2 Capital, diminuirá) e os fabricantes de alumínio.

E para onde irão esses US$240 bilhões? Uma pequena parte para os produtores de gás hidrogênio (esse gás é usado nas refinarias para a fabricação de produtos mais nobres), uma parte para os construtores de vias (muitos analistas dizem que o custo do asfalto cairá, mas nós não estamos nessa lista), uma parte para os fabricantes de depuradores, uma parte para os fabricantes de motores a LNG e a uma grande parte para as refinarias de petróleo que têm capacidade para lidar com o petróleo mais pesado e azedo e para, na nossa opinião (e totalmente contra o consenso), os produtores de petróleo pesado e azedo.

Assumindo que todo o transporte marítimo fique em conformidade com a IMO-2020, as refinarias teriam capacidade de produzir o combustível adequado, contanto que o preço justifique.

Se usarmos uma regra geral para o setor, podemos inferir que as refinarias produzem 560 mil barris de diesel para cada 1 milhão de barris de petróleo refinado. Sabemos que 28% da oferta global de combustível é de diesel ou gasoil (com teor de enxofre menor que 0,5%, ou seja, 500 partes por milhão, também conhecido como S500). O consumo desse combustível em 2017 foi de 27,8 milhões de barris por dia, com quase nada destinado ao setor marítimo.

A expectativa de consumo para o setor marítimo a partir de 2020 é de pelo menos 2 milhões de barris por dia, ou seja, o volume global de produção de gasoil e diesel tem que subir para 30 milhões de barris por dia, fazendo com que o total da produção de petróleo suba para 100 milhões de barris por dia – um incremento de quase 10% sobre a produção em 2017.

Como atingir esse número, com a produção no México e na Venezuela em queda livre, recentes eleições na Argentina que dificultarão a produção (quem vai querer investir lá agora?), sanções comerciais ao Irã e um freio na OPEC?

Além do mais, como mencionamos acima, temos uma visão completamente diferente da visão dos analistas que publicaram relatórios sobre o tema. Achamos que, contrariamente ao que parece óbvio, a demanda por petróleo pesado e azedo (HSFO) deve aumentar, não diminuir. Isso por dois motivos:

Primeiro, as refinarias norte-americanas precisam do petróleo pesado, já que são refinarias mais complexas (têm um NCI mais elevado); o petróleo mais leve, produzido principalmente do xisto, produz pouco destilado médio e mais gasolina e nafta.

Em segundo lugar, o mercado de petróleo pesado é o que chamamos de “seller’s market”, ou seja, o fornecimento está atualmente bem apertado e os vendedores têm maior poder de negociação. Isso não somos nós que estamos falando, mas sim o Senior Vice-president da Valero Energy, na conferência de resultado trimestral há algumas semanas.

Com base nisso, achamos que haverão perdedores nesse mercado. O maior deles serão os navios que instalarem depuradores ou converterem para LNG, por acharem que o custo do combustível adequado será muito maior que o do combustível que estão usando hoje, acreditando que o custo se pagará no curto-prazo.

E quem serão os vencedores? Obviamente, refinarias complexas, capazes de utilizar o petróleo pesado e azedo, como Valero e Phillips 66, além de produtores de petróleo pesado e azedo. Nesse campo, nossa melhor aposta é a International Petroleum Corporation – IPCO.

A IPCO é uma empresa de exploração e produção de petróleo e gás, com ativos no Canadá (petróleo pesado e azedo e gás correspondem a aproximadamente 80% da produção) e na França e Malásia.

A empresa tem dono, ou seja, um acionista principal com muitos anos de experiência no setor de commodities e um invejável track record – a família Lundin. Os diretores (e a família) vêm comprando ações da empresa, o que nos deixa mais confortáveis, já que é sempre bom ver o acionista principal e executivos comprando ações e acreditando no negócio.

A IPCO reportou números bons no segundo trimestre, de novo, mas o mercado parece não se importar. Hoje a empresa vale menos que 50% do seu patrimônio líquido – uma verdadeira barganha e um desconto indefensável, na nossa opinião.

A produção de petróleo deve subir de 34.400 barris de equivalente em óleo por dia em 2018 para algo perto de 50.000 em 2019 e a geração de caixa não para de surpreender positivamente: nos 6 meses até junho/19, a empresa gerou quase US$160 milhões em fluxo de caixa operacional. A IPCO vale na bolsa hoje CAD510 milhões (equivalente a US$380 milhões), ou seja, uma empresa que está crescendo, entregando mais do que prometeu, com diretores e sócios comprando ações em um mercado que deve ser beneficiado pela IMO-2020 (na nossa opinião), está valendo pouco mais que duas vezes o fluxo de caixa operacional anualizado.

Como toda a bolsa está caindo e o mercado ainda não se deu conta do que vai acontecer com as ações de exploradoras e produtoras de petróleo por causa da IMO-2020, as ações da IPCO estão caindo junto. Estamos vendo isso como uma oportunidade.

Disclaimer: Esse texto reflete a opinião do autor e não constitui uma sugestão, recomendação, indicação e/ou aconselhamento de investimento. Nenhuma decisão de investimento deve ser tomada com base nas informações ora apresentadas, cabendo unicamente ao investidor a responsabilidade sobre qualquer decisão que venha a tomar.

O autor detém e negocia ativos ligados ao assunto abordado em sua carteira proprietária e/ou na de clientes sob sua gestão remunerada.

muchas gracias por compartir, muy interesante artículo, y gran trabajo, yo también estoy invertido en IPCO. Una duda que me presenta el contenido, sobre el incremento del consumo esperado para el sector marítimo a partir de 2020 de al menos 2 millones de barriles por día de menor contenido de azufre, provocará paralelamente una disminución del usado actualmente por el sector?

muchas gracias por compartir, muy interesante artículo, y gran trabajo, yo también estoy invertido en IPCO. Una duda que me presenta el contenido, sobre el incremento del consumo esperado para el sector marítimo a partir de 2020 de al menos 2 millones de barriles por día de menor contenido de azufre, provocará paralelamente una disminución del usado actualmente por el sector?